应收账款的上涨直接导致了凯发电气负债的走高。这一情况,终在2013年其销售收入激增之时达到顶峰。2013年★■◆■,凯发电器的负债总额为37280.41万元★◆★◆★■,较2012年同比大增111.75%◆■★■◆★。

本次IPO,广发证券是凯发电气的保荐与承销商◆★◆■■★,其子公司广发信德是凯发电气的股东。

中国中铁电气化局是国内最大的轨道交通建设四电集成项目的总承包单位◆★■★,因此,报告期间,中铁电气化局一直是凯发电气的主要产品销售对象■◆★■★■。中国青年网查阅其招股书发现◆★★■★,2011年末至2014年上半年度,凯发电气主营业务收入中与中铁相关的收入占比分别为80.23%★■◆◆★、59■◆★★■.40%◆★■■■★、60.64%以及61.07%■★◆■;其中◆◆,与中铁电气化局相关的部分收入占比分别为79■★.39%、59.24%、57.61%以及56★◆.02%,占据着比较高的水平★◆。事实上★■,铁路行业在凯发电气的主营业务构成中占有突出的位置。2011年度至2014年上半年度,凯发电气在铁路行业实现的营收占比分别为65■◆◆■.33%、58.84%■◆★★◆、68.25%以及76.60%。铁路建设受宏观层面的影响极大★★◆■◆,对于而言,2014年7月中缅铁路项目搁浅,中铁与千亿大单失之交臂★■★★◆■。中铁业务量的影响难免对凯发电气造成冲击◆■■★★。

据凯发电气招股说明书(申报稿)显示★★■■★★,自其设立以来,一直致力于轨道交通领域自动化技术的应用和创新。孔祥洲持有凯发电气34.28%的股份★■,为该公司第一大股东;王伟持有该公司11.22%的股份,是其第二大股东。两人合计持有凯发电气45.50%的股份,是该公司的实际控制人。凯发电气主要从事城市轨道及铁路供电等交通自动化设备与系统的研发、生产与销售业务。

相关资料显示★◆,广发信德成立于2008年★◆★■■◆,注册资本金200◆◆■■★,000万元,主要从事股权投资业务◆■■,2014年上半年度实现净利润9◆■■◆■,259.16万元■★■,是广发证券的全资子公司。广发信德持有凯发电气270.00万股股份■◆■,占其总股本的5.29%,是凯发电气的第四大股东,也是唯一的法人股东■★,其持有凯发电气股份的期间已满3年,老股转让◆◆◆★、套现离场的愿望明显■◆。

根据证监会颁布的《证券公司直接投资业务监管指引》第二条第九款的规定:◆★■“担任拟上市企业的辅导机构、财务顾问◆■★◆、保荐机构或者主承销商的,自签订有关协议或者实质开展相关业务之日起,公司的直投子公司、直投基金、产业基金及基金管理机构不得再对该拟上市企业进行投资。★★★★■”显然,广发证券置此法条于不顾★■★◆■,这也并不是广发证券的孤例◆■。2012年1月和3月,白云电器和先导稀材先后被否★◆★★■★,其保荐机构均为广发证券,而且广发信德均作为PE出现在了这两家公司的股东名单中★◆■。如今广发证券联手广发信德再度出山,不得不面对日渐透明的监管层的审核考验■■★。

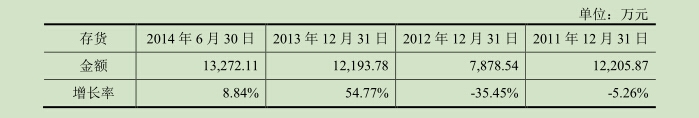

2013年末,凯发电气的存货占流动资产的比例为24.62%,高于同业平均水平。

存货的增长得益于我国铁路建设的转向★■★■。2013年■★◆■,我国铁路基建多方面启动★◆◆◆★■,凯发电气的合同和销售均有所增加◆■★★■◆,其应收账款也达到报告期间的最高位。2011年至2014年上半年度★◆■★■,凯发电气应收账款账面价值分别为7086★■★◆★.64万元、10679.59万元★◆◆■■★、18087.51万元以及19929.02万元,占其各期期末总资产的比例分别为17.93%、23.44%、25.95%以及29.02%。

近期■■★,天津凯发电气股份有限公司(以下简称“凯发电气”)于证监会披露了其招股说明书★■◆。作为一家为铁路供电和城市轨道交通自动化设备提供专业服务的生产商,凯发电气2013年度在华东地区实现营收占比达37■◆.50%。伴随着经济转型以及区域建设的相对饱和■★◆■★,凯发电气的存乎积累越来越高★◆■,在同行业竞争对手中处于相对劣势◆■。除此之外,屡禁不止的■★◆“直投+保荐”模式仍然在凯发电气的上会路中现身。

事实上★■◆★,凯发电气的存货占比一直呈现出下降趋势★■★■■★。中国青年网记者发现,2011年凯发电气存货占其流动资产的比例为37.02%◆◆,在同行业可比竞争对手中处于最高水平。即使是在存货占比较低的2012年和2013年,凯发电气的该项数值在同行业中也处在第二的高位。与此同时,也暴露出凯发电气的“小体量”。相对许继电气国电南自国电南瑞等近20亿的存货金额,凯发电气以12193.78万元的数额位列下游■◆■★★。2013年,凯发电气的存货金额同比增长54.77%。

*请认真填写需求信息,我们会在24小时内与您取得联系。